财富管理仍是券商板块估值提升的核心逻辑

来源:东方财富 发布时间:2021-10-18 01:38 作者:牧晓 阅读量:19817

财富管理仍是券商板块估值提升的核心逻辑我们判断券商三季报将保持较高增速,理财业务占比较高的券商增速有望更高东方财富是财富管理赛道的核心在居民财富向股权市场转移的背景下,财富管理是金融业中的某一子行业东方财富拥有庞大的客户群和显著的成本优势,可以通过证券经纪,基金代销,融资等业务实现流量未来将继续受益于财富管理行业的发展,有望成为零售证券业务的龙头

前三季度,东方财富实现营业总收入96.4亿元,同比增长62.1%,归母净利润62.3亿元,同比增长83.5%,预计增速快于行业其中,公司21Q3单季实现营业总收入38.6%,同比增长47.9%,归母净利润25.1亿元,同比增长57.8%,上一季度同比增长37.9%

东方财富经纪业务,基金代销业务,金融融合业务,投资收益均实现高增长。

证券经纪业务方面,公司业绩受益于三季度市场成交量扩大前三季度,沪深两市股票日均成交额为1.05万亿元,较20年全年上涨23%前三季度,公司累计实现手续费及佣金净收入38.8亿元,同比增长53.11%,高于市场成交额同比增速我们判断,公司证券经纪业务市场份额仍保持增长

基金代销业务方面,基金发行保持平稳增长,预计公司持股将持续增加。

前三季度权益类基金发行份额同比增长16.1%,上半年公司股票混合经济持股金额4415亿元,市场份额5.4%,行业排名第四,前三季度,公司累计实现营业收入40.5亿元,同比增长75.2%我们判断公司经济代销的市场份额有望保持增长,进一步挤压商业银行和基金的直销份额

融资融券业务中,市场余额和公司市场份额持续上升前三季度,沪深两市日均金融余额为1.74万亿元,较20年全年增长34.4%期末,我们估计两家公司的市场份额为2.22%,比20世纪末高出0.36%公司前三季度累计利息净收入17.0亿元,同比增长55.1%在资本不断补充的背景下,两家公司的市场份额仍有提升空间

投资收益方面,公司前三季度累计实现投资收益6.3亿元,同比增长236.5%,其中投资净收益4.9亿元,公允价值变动损益1.3亿元期末,公司交易性金融资产中其他债权投资规模达400亿元,较20世纪末增长212%

风险:宏观经济下行,资本市场改革不及预期,市场波动风险,信贷业务风险。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

站点精选

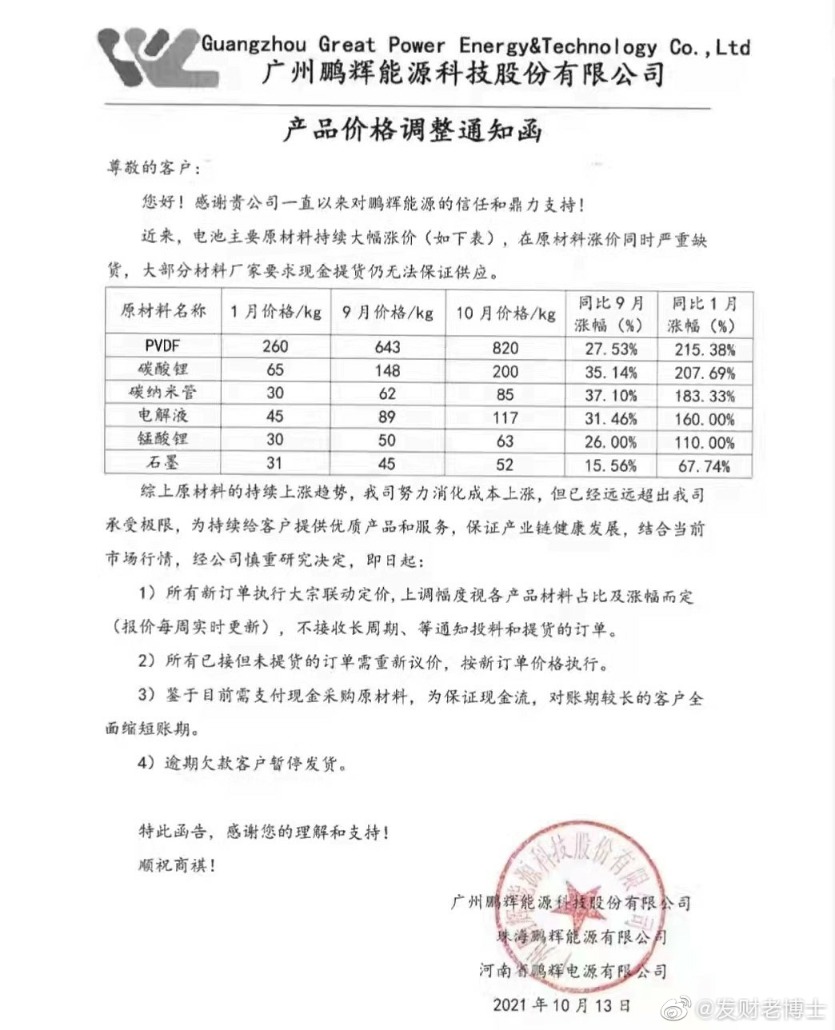

依然是最符合逻辑的涨价!网上流传的彭辉能源的一封信,导致锂电池板块连续3天反弹日前,当代安普瑞斯科技股份有限公司涨近7%,带领锂电池板块进行反击伴随着中游涨价的...

- 网络安全厂商趋势科技和富士通将与汽车相关厂商合作加强联网汽车2021-10-16

- 即使在明星效应的加持下卖闲置物品有自己的原2021-10-16

- 开展机械手辅助舱体换位手控遥操作等空间站装配建造关键技术试验2021-10-16

- 自今年年初创始人黄光裕回归以来全模式的零售生态闭环2021-10-16

- 证监会公布了合格境外投资者可参与的金融衍生品交易类型2021-10-16